Quella appena conclusa è stata una settimana interlocutoria per i mercati, che si sono mossi, principalmente, sulla base del news-flow relative all’incontro tra Cina e Stati Uniti. L’indice globale dei mercati azionari è rimasto sostanzialmente invariato mentre i mercati obbligazionari hanno segnato un’ulteriore riduzione dei rendimenti.

L’attenzione degli investitori è stata focalizzata sull’incontro tra Xi Jinping e Trump al G-20 di Osaka, dove i due presidenti hanno deciso di riprendere le negoziazioni. Anche se non sono stati dati dettagli sulle tempistiche per la conclusione degli stessi, è stato concesso alle aziende americane di tornare a rifornire Huawei ma per un periodo di tempo limitato e solo per alcuni prodotti. Il presidente Trump ha poi ascoltato le richieste delle aziende americane e ha deciso di non aumentare le tariffe sui restanti 300 miliardi di merci cinesi.

Sebbene non si sia raggiunto un accordo definitivo, le aspettative del mercato erano talmente basse che la ripresa dei negoziati potrebbe essere interpretata positivamente.

Trump, a sorpresa, ha voluto incontrare anche il presidente nord-koreano Kim Jong-un, oltrepassando il confine segnalato dal 38° parallelo. È la prima volta che un Presidente americano entra in Korea del Nord e, così facendo, si è manifestata la volontà di riprendere le trattative per la de-nuclearizzazione della penisola e l’eventuale rimozione delle sanzioni.

Durante la settimana Trump è tornato ad attaccare Powell, sostenendo che il rialzo dei tassi nel 2018 è stato fuori luogo e che è necessario un taglio. Ha dichiarato che Draghi sarebbe stato più adatto di Powell e che quest’ultimo potrebbe addirittura essere rimosso dal suo incarico.

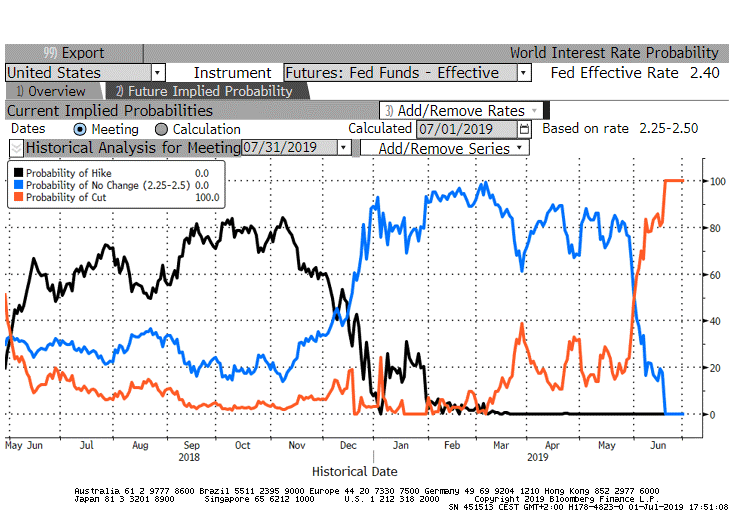

Powell, dal canto suo, ha difeso l’indipendenza della banca centrale dal Presidente Trump e dai mercati finanziari. Ha dichiarando che non è opportuno iper-reagire nel breve termine, facendo presagire un’esclusione del taglio di 50 bps a luglio, e che, in caso di necessità, c’è spazio per un ulteriore QE.

E’ significativo che anche il Presidente della Fed di St. Louis, James Bullard, ritenuto fra i membri “colomba” della Fed, ha dichiarato che il taglio dei tassi a luglio è molto probabile ma non necessariamente deve essere di 50 bps. Ad oggi, per il meeting di fine luglio, il mercato sconta un taglio certo di 25bps e uno possibile di 50bps.

Source: Bloomberg

Da Bruxelles arrivano notizie più concilianti sul tema procedura di infrazione per debito contro l’Italia: la Commissione Europea, in caso di avvio della procedura, è orientata a proporre una scadenza di 6 mesi, invece dei tre previsti, per dare più tempo al governo italiano di pensare a misure correttive. Si andrebbe quindi a gennaio 2020.

Dalla Germania, l’indicatore di fiducia delle imprese, IFO, è calato a 97,4. Ciò ha confermato la debolezza dell’economia tedesca che era emersa dai dati PMI. Che il settore manifatturiero non sia in particolare forma lo conferma anche il profit warning di Daimler, terzo consecutivo, che paga il prezzo per il tema delle emissioni diesel.

Source: Bloomberg

In Inghilterra, i due candidati al ruolo di premier britannico e leader del Partito Conservatore sono Boris Johnson, il grande favorito che ribadisce che il 31 ottobre la Brexit ci sarà con o senza accordo, e Jeremy Hunt, che invece non esclude un breve rinvio per evitare un no-deal, in modo da attuare la Brexit con il sostegno del parlamento.

Il generale basso livello dei rendimenti governativi e il recente annuncio di Libra, la crypto-valuta di Facebook, hanno fatto tornare l’interesse per il Bitcoin, che in settimana ha superato il livello di 12 mila dollari toccato l’ultima volta a inizio 2018. Alcuni investitori cominciano a ritenere che possa essere considerato, nonostante la volatilità, una sorta di “oro digitale” e quindi un bene rifugio moderno.

L’oro “tradizionale” in settimana ha superato in settimana, a causa dei timori per una trade-war, il livello di 1400 dollari/oncia.

QUESTA SETTIMANA

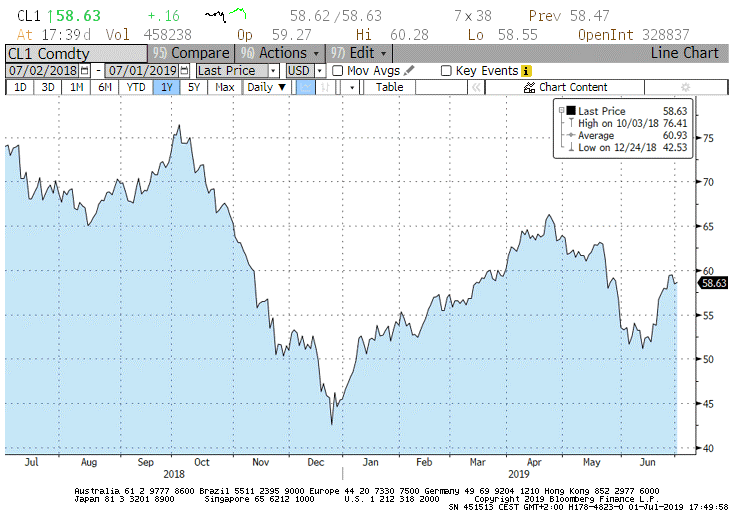

Questa settimana avremo il meeting OPEC+, il segno (+) significa che è compresa la Russia che non è membro OPEC. Si attende, come pre-annunciato al G20 di Osaka da Putin, una proroga degli accordi che limitano l’offerta fino a marzo 2020. Il petrolio WTI, attualmente, è quotato intorno a 60 dollari al barile, dopo avere sfiorato i 50 dollari all’inizio di giugno sui timori di recessione.

Souce: Bloomberg

Il 2 luglio la Commissione Europea si esprimerà sull’avvio della procedura di infrazione. L’8 e 9 luglio sarà l’Eco-Fin che deciderà definitivamente: in caso di avvio e della concessione dei sei mesi per sistemare i conti, si arriverebbe a gennaio 2020 con una nuova legge di bilancio e una nuova commissione.

A Bruxelles proseguono le negoziazioni per la nomina dei nuovi vertici delle istituzioni europee, cominciando dal successore di Tajani alla Presidenza del Parlamento Europeo, per proseguire con il successore di Juncker alla Commissione Europea e di Draghi alla BCE e il Presidente del Vonsiglio Europeo.

Negli Stati Uniti sarà importante la pubblicazione dei dati relativi all’ISM manifatturiero e quelli relativi al mercato del lavoro, entrambi per il mese di giugno. In Europa sono attesi i dati sui PMI finali di giugno.

L’andamento positivo del mese di giugno ha consentito ai mercati azionari, in aggregato, di recuperare le perdite di maggio, portando a circa +17%, in base all’indice MSCI World, il rialzo del semestre. Bene anche il comparto obbligazionario, sia governativo che a spread, i cui rendimenti sono scesi a livelli decisamente bassi: il guadagno total return, ovvero in conto capitale sommando le cedole, dell’indice Barclays Euro aggregate Government è pari al 5.70% nel primo semestre dell’anno.

A conferma della situazione di repressione finanziaria sul mercato obbligazionario vale la pena segnalare il bond della Repubblica austriaca con scadenza 2117, ovvero a 98 anni, che ha guadagnato più del 30% da inizio anno ed ora rende circa l’1.15%.

Siamo quindi in presenza di mercati azionari mediamente sui massimi, rendimenti obbligazionari in alcuni casi sui minimi storici. I beni rifugio come l’oro, invece, sono vicini ai massimi relativi degli ultimi 6 anni. La quota di liquidità nei portafogli degli investitori è molto elevata, visti i rendimenti troppo bassi, se non negativi, delle obbligazioni risk-free e i timori circa l’avvicinarsi della fine del ciclo economico.

Fondamentalmente ci troviamo in un nuovo paradigma non contemplato dai libri di testo classici e quindi gli investitori faticano a capire come è meglio muoversi: l’inflazione è bassa e stenta a decollare nonostante politiche monetarie estremamente accomodanti. I tassi di interesse, quindi, non salgono e gli asset rischiosi possono beneficiarne. Quanto durerà questo scenario non è facile dirlo.