INDICI DI MERCATO

COMMENTO ULTIMA SETTIMANA

L’insediamento alla Casa Bianca del 46° Presidente degli Stati Uniti di America è avvenuto in modo pacifico anche se il classico e formale passaggio di consegne tra il presidente entrante e quello uscente non c’è stato (come ci si poteva immaginare). L’accoglienza della nuova leadership da parte dei mercati è stata notevole con uno dei migliori giorni per Wall Street degli ultimi dieci anni e il miglior “inauguration day” in termini borsistici dai tempi di Reagan.

Come avviene di consuetudine, Biden ha già annunciato una serie di provvedimenti, 15 esecutivi e 2 che passeranno al vaglio del Congresso e, in parecchi casi, si tratta di inversioni di rotta rispetto a quanto impostato dall’amministrazione Trump (ad es. gli USA rientreranno negli accordi di Parigi sui cambiamenti climatici e nel WHO – Organizzazione Mondiale della Sanità).

Il resto del programma lo potremo valutare nei primi 100 giorni del mandato quando si capirà definitivamente l’impostazione che intende dare alla politica nei quattro anni che ha a disposizione per governare. Dopo il c.d. “rescue plan” per rimediare ai danni immediati della pandemia, si lavorerà al “relief plan” e su questo ci sarà da trattare con i democratici più conservatori e con i repubblicani tipicamente avversi ad aumentare il deficit.

Il diverso atteggiamento di Biden rispetto a Trump lo possiamo notare anche dalle nomine alle posizioni chiave delle istituzioni, la scelta di alleati della senatrice Elisabeth Warren (una delle candidate alle primarie democratiche con posizioni abbastanza estreme) lascia presagire un atteggiamento più rigido nei confronti della regolamentazione: Gary Gensler sarà a capo della SEC (l’equivalente americano della nostra Consob) e Rohit Chopra guiderà l’Ufficio per la Protezione Finanziaria dei Consumatori.

Come anticipato la scorsa volta, in un’audizione davanti al Senato Janet Yellen, appena nominata Segretario al Tesoro, ha ribadito che il valore del dollaro, e in generale delle altre valute, deve essere determinato dal mercato e non manipolato per svalutazioni competitive. Ha poi aggiunto che il pacchetto di aiuti all’economia (il “rescue plan” da 1.900 miliardi) deve arrivare presto e deve essere massiccio in quanto i benefici per l’economia sarebbero di gran lunga superiori rispetto al maggiore debito pubblico.

Dalle riunioni delle banche centrali (BOJ e ECB) non erano attese decisioni particolari e così è stato. Per quanto riguarda la Bank of Japan è stata confermata l’attuale politica monetaria ma sono state alzate le previsioni economiche per il prossimo anno fiscale in quanto lo stimolo è stato giudicato, per ora, sufficiente ed efficace nel mitigare l’impatto della pandemia. Si manterrà, comunque, molta attenzione sui possibili effetti collaterali dell’allentamento monetario e non si esiterà ad aggiungere, eventualmente, altri provvedimenti qualora la situazione peggiorasse e li richiedesse.

Anche dalla riunione della BCE non è emerso nulla di particolare: è stato confermato l’outlook economico di dicembre, vedremo cosa cambierà nella review di marzo quando ci sarà un’idea più precisa dell’andamento epidemiologico. La Lagarde ha ribadito la flessibilità del piano PEPP (piano di acquisti a fronte della pandemia) e l’obiettivo di mantenere condizioni finanziarie favorevoli: quindi, potrà essere incrementato di dimensione ma potrebbe anche essere non pienamente utilizzato a seconda dell’evoluzione della situazione. Proprio questa seconda possibilità, insieme alla percezione che la BCE sia disposta a tollerare un incremento nei rendimenti governativi periferici, ha lasciato più perplessi gli investitori dando luogo a prese di profitto sia sull’azionario che sull’obbligazionario.

Dopo avere ottenuto la fiducia alla Camera Conte riesce ad avere la meglio anche al Senato ma con una maggioranza relativa risicata che cercherà di allargare nelle prossime due settimane, in caso contrario potrà essere difficile fare passare i provvedimenti (tipo la legge di bilancio) che richiedono la maggioranza assoluta (quindi 161 voti). Anche l’agenzia di rating Moody’s ha espresso qualche perplessità sulla situazione politica italiana: sebbene il rischio di elezioni anticipate sia basso il principale danno che l’attuale crisi di governo può causare è relativo all’incapacità di trarre vantaggio dalle risorse che l’Unione Europea sta mettendo a disposizione dei governi per far fronte ai danni della pandemia e la cosa potrebbe impattare sul profilo di credito del paese. Lo spread si è alzato leggermente arrivando a 125 bps verso il Bund.

Fra i dati macroeconomici europei segnaliamo la pubblicazione dell’indice ZEW tedesco (indice di fiducia sull’attività economica che ha come intervistati gli operatori finanziari) dal quale emerge un quadro di miglioramento. La componente relativa alle aspettative è in netto miglioramento segno che gli operatori nutrono una discreta speranza nella capacità di ripresa dell’economia tedesca e in generale dell’Eurozona.

Negli Stati Uniti hanno riportato le altre grosse banche: utili molto alti (soprattutto per Goldman Sachs, meno per Bank of America) ma guidance non entusiasmanti soprattutto da parte del CFO di GS che teme di non ripetere gli stessi risultati nel 2021 dato che la situazione dovrebbe normalizzarsi (la volatilità aiuta le attività di trading). Occorre considerare che parte dei risultati deriva dal fatto che alcuni fondi, accantonati in via precauzionale per fare fronte alle possibili perdite legate alla crisi, sono stati sbloccati in quanto non più necessari visto gli interventi straordinari a sostegno da parte del governo: questo elemento può essere valutato positivamente, se consideriamo che probabilmente le migliori prospettive economiche non richiedono più accantonamenti precauzionali, o con cautela se depuriamo gli utili da questa componente straordinaria.

Secondo uno studio di Goldman Sachs nel 2021 le banche USA tra dividendi e buyback restituiranno agli azionisti circa 103 miliardi di dollari con una redditività implicita delle maggiori pari al 9.1% (era il 14.6% l’anno prima). Questo rappresenta uno degli elementi che giustificano il fatto che le banche europee (la cui redditività media è pari al 2%) trattano a circa 0.5 il book value (ovvero la capitalizzazione di mercato è pari al 50% del patrimonio netto), valutazione corrispondente a circa la metà di quelle americane.

Molto buoni i risultati di Netflix che supera le stime degli analisti in termini di utili e aumenta il numero degli abbonati in misura superiore alle attese: si parla di 8.51 milioni di nuovi sottoscrittori solo negli ultimi tre mesi dell’anno che porta il totale sopra i 200 milioni. Positivo il fatto che, per la prima volta, il cash-flow che la società genera la renderà in grado di non dipendere più dal debito per supportare la crescita ma, anzi, le consente di valutare eventuali buyback (forse nella seconda metà dell’anno). Netflix è chiaramente un titolo appartenente al c.d. “stay at home business” che beneficia delle restrizioni agli spostamenti. Il giorno dei risultati la performance è stata ottima (+17%).

Il bitcoin continua ad essere al centro dei dibattiti e a mostrare una volatilità elevata: nello scorso commento avevamo detto che la presidente della BCE Christine Lagarde definisce il bitcoin un “asset estremamente speculativo”, nei giorni scorsi, durante l’audizione al Senato, il neosegretario al Tesoro americano (nonché ex governatrice della Fed) Janet Yellen è stata più tranchant dichiarando che le criptovalute sono usate principalmente per i finanziamenti illeciti e per riciclare denaro e quindi è necessario trovare il modo per ridurne l’utilizzo. Il bitcoin è così arrivato a toccare i 29.000 dollari.

Abbiamo detto che la quantità massima di bitcoin immessi sul mercato sarà di 21 milioni e si raggiungerà intorno al 2140. Attualmente ne abbiamo in circolazione 18 milioni. Chi cerca di stimare il valore corretto del bitcoin parte dal costo di estrazione (attualmente tra 10 e 14 mila dollari), analizza il c.d. “stock to flow” (che stima quanti bitcoin si possono produrre rispetto a quelli in circolazione in base all’andamento del prezzo). In questo modo si arriva ad un prezzo intorno a 55/60 mila dollari per il 2021. La regolamentazione è ovviamente il rischio principale da tenere in considerazione e lo si è visto dalla reazione in settimana a fronte della dichiarazione della Yellen.

QUESTA SETTIMANA

Rimane sempre alta l’attenzione sui dati della pandemia. Consideriamo che la Merkel ha esteso il lockdown al 14 febbraio e in Cina, che sembrava essere ormai fuori pericolo, il lockdown sta riguardando circa 1.7 milioni di persone intorno alla capitale Pechino. Ricordiamo che un elemento importante di raffronto è Israele: dare uno sguardo ai risultati raggiunti dal paese che è più avanti di chiunque altro nella campagna vaccinale consente di farsi un’idea di quanto ancora dovremo aspettare per poter intravedere la fine delle restrizioni. A fronte di ritardi nelle consegne c’è anche da rilevare che andando avanti sempre più vaccini saranno disponibili sul mercato.

Questa settimana si terrà in forma digitale il World Economic Forum intitolato “The Davos Agenda 2021”: fra i principali speaker ci saranno il presidente cinese Xi Jingping, Emanuel Macron, Angela Merkel e i governatori delle banche centrali Christine Lagarde (BCE) e Andrew Bailey (BOE). Verrà anche pubblicato il “World Economic Outlook” dal quale ci si attende una stima della crescita mondiale per il 2021 pari a circa il 4%.

Mercoledì è prevista la riunione della Fed al termine della quale Jerome Powell comunicherà le decisioni prese. Si tratta del primo meeting dell’era Biden e vedremo come la Fed si esprimerà in merito al cambio di approccio fiscale conseguente alla nuova amministrazione. Non sono attese particolari modifiche all’attuale policy.

Giovedì verrà pubblicata la prima stima del Pil relativo al quarto trimestre per gli Stati Uniti: le attese sono per una crescita annualizzata del 4.2%.

Settimana decisamente ricca per la reporting season (coinvolgerà circa un terzo delle società dell’S&P500) che vede come protagonista il settore tech. Fra le varie società che pubblicheranno i dati del quarto trimestre segnaliamo le seguenti: Microsoft, Apple, Tesla, Facebook, Visa, J&J, Amex, Starbucks e Mc Donalds. In aggregato, per l’S&P500 ci si attende una discesa degli utili per l’ultimo trimestre 2020 pari a -7.5% mentre per l’Europa, guardando l’indice Stoxx600, le attese sono per una discesa di -26%: si tratta di dati che rispecchiano anche il diverso andamento del Pil la cui discesa è attesa più marcata per l’Europa che per gli Stati Uniti.

CONSIDERAZIONI FINALI E POSIZIONAMENTO LINEE DI GESTIONE

Abbiamo più volte scritto che, sebbene ci siano forti argomentazioni a favore dell’investimento azionario (relativamente a quello obbligazionario), i mercati non possono e non è neanche utile che si muovono in un’unica direzione. Ci saranno, inevitabilmente, dei momenti di alti e bassi ma, considerato che ci troviamo nella fase iniziale del ciclo economico, che la recessione non è stata provocata da bolle economiche e che lo stimolo fiscale messo in campo dai diversi governi è enorme, ogni correzione dovrebbe essere considerata un’occasione di acquisto per posizionarsi su asset ciclici.

La causa più probabile delle correzioni riguarda ancora il tema della pandemia perché è essenziale che almeno nella seconda metà dell’anno si possa tornare ad una sorta di normalità.

Dopo avere utilizzato parecchie lettere dell’alfabeto per esprimere visivamente il concetto di ripresa (V – W etc.) quella che attualmente sembra più adatta è la K: infatti alcuni settori si sono ripresi molto bene (quelli tipicamente legati allo “stay at home” business) mentre altri sono decisamente in crisi (vedi il turismo, la ristorazione ad esempio). La scorsa settimana è ricorso l’anniversario della dichiarazione, da parte della Cina, circa la diffusione del Sars-Cov2 e il mese prossimo sarà passato un anno da quando sono iniziati i vari lockdown in Europa. Da allora ci sono alcuni settori che sono stati veramente messi a dura prova ed è essenziale che si ritorni al più presto ad una sorta di normalità perché più il tempo passa più è probabile che ci saranno tante vittime fra i vari attori economici che non si potranno mai riprendere. Per questo motivo, ripetiamo, è così importante che la campagna di vaccinazioni faccia il suo corso velocemente, che i vaccini funzionino e che il virus diventi innocuo e poi sparisca. Lo stesso Larry Fink, amministratore delegato di Blackrock, attribuisce al vaccino il ruolo di “game changer” che consentirà di tornare alla normalità e fare risalire il Pil.

È vero che, ad oggi, i mercati stanno mediamente prezzando uno scenario di ripresa, quindi quando avvengono fatti che la rendono meno probabile i mercati correggono. Riteniamo, però, che qualora la situazione pandemica si risolvesse, il volano innescato dai governi con i vari programmi di spesa e stimolo fiscale potrà dare una spinta ulteriore alla ripresa e agli utili aziendali e la presenza di tassi bassi, per un periodo più prolungato di quello al quale normalmente siamo stati abituati, crea per gli asset ciclici ancora spazi di risalita.

Ripetiamo che la salita dei tassi nominali tende ad infastidire i mercati ma quello che è importante monitorare è il movimento dei tassi reali (depurati quindi dalle aspettative di inflazione) perché sono quelli che entrano nei modelli valutativi che gli analisti utilizzano. Tassi reali bassi (perché i nominali scendono o perché le attese di inflazione salgono) sono quindi estremamente importanti. Se poi il basso livello è determinato essenzialmente da aspettative di inflazione in crescita allora ha senso puntare su asset reali che meglio proteggono dall’aumento dei prezzi.

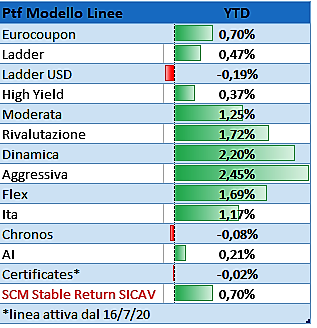

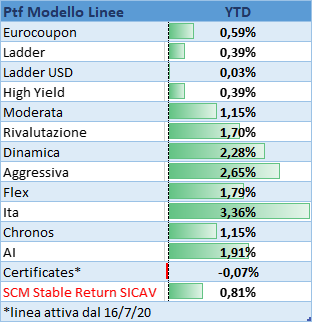

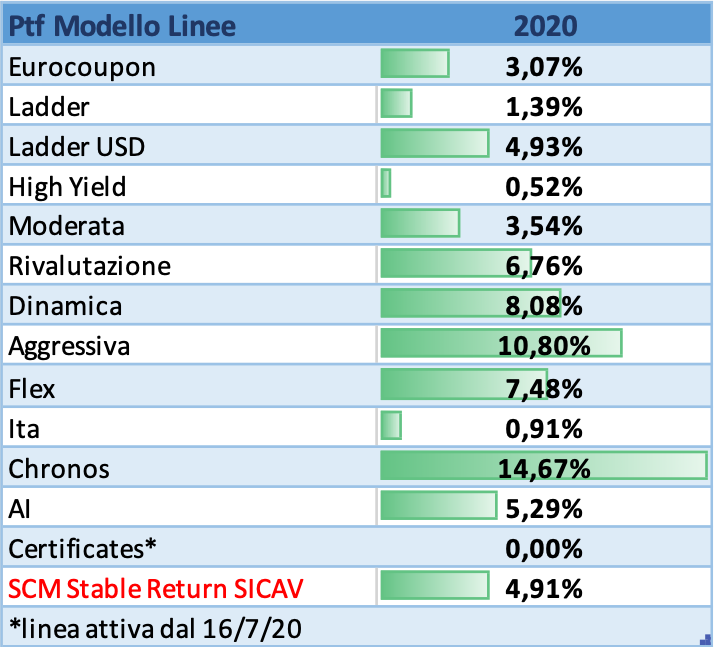

Ancora una settimana positiva per le nostre linee di gestione sia azionarie che obbligazionarie. Fra tutte emerge come outperformer della settimana la linea Chronos che è più esposta all’azionario americano e che ha beneficiato di alcune ottime trimestrali di titoli presenti in portafoglio (es. la citata Netflix).